Baustein 2: Kredite und Finanzierungen

Zielgruppe: Sek. I, Klasse 9-10

Dauer: Je nach Umfang der ausgesuchten Aufgaben 90 – 225 Minuten

Materialien, Methoden: Einführungstext, Arbeitsblätter, Lückentext, Aufgabensammlung, Original-Kredit- und Kaufvertrag; Klassengespräch / Schnipsel-Methode, Partner- oder Einzelarbeit, eigene Recherche der SuS, Arbeit mit Lückentext und mit Sachtexten

Schulfächer: Deutsch, Ethik, Sozialwissenschaften/ Wirtschaftswissenschaften, Wirtschaft-Arbeit-Technik

Einführungstext

Die meisten Banken umwerben schon die ganz jungen Kunden. Da gab die HypoVereinsbank Legofiguren für jede dritte Einzahlung ab 10 €, Volksbanken verschenkten Comic-Hefte und die Commerzbank bot das „Hipp-Mein-Baby-Sparbuch“ mit einem Startguthaben von 20 € an. Kinder und Jugendliche sind die Kunden von morgen, denn eine früh erworbene Markenbindung – hier an eine bestimmte Bank- behalten sie oft lebenslang. Das eigentliche Geschäft machen die Banken aber erst, wenn die Kunden volljährig geworden sind und zum Beispiel Kredite aufnehmen dürfen.

Die Wünsche sind groß, die Kaufanreize sind überall, zu jeder Zeit und in allen Formaten vorhanden. Da ist es kein Wunder, dass viele junge Erwachsene schnell zu verschiedenen Kreditformen greifen und nicht warten wollen, bis das Sparbuch gut genug gefüllt ist, um Wünsche zu erfüllen.

Kredite und Finanzierungen bieten Chancen, bergen aber auch Risiken. Es gibt verschiedene Formen von Krediten, die sich zum Teil deutlich unterscheiden.

Der Dispositionskredit

Der Dispositionskredit, umgangssprachlich meist nur abgekürzt „Dispo“ genannt, ist am leichtesten von allen Krediten zu bekommen. Ein Antrag ist nicht nötig, Formulare müssen nicht extra ausgefüllt werden. Meist reicht es, wenn auf dem Girokonto zwei oder drei Monate hintereinander ein regelmäßiger Geld oder Gehaltseingang zu verzeichnen ist, und schon bietet die Bank – auch ohne Anfrage des Kunden – einen Dispo in Höhe von zwei bis drei Monatsgehältern an. Das wird dem Kunden oft gar nicht gleich bewusst, weil das Angebot der Bank oft nur als kleiner Hinweis auf dem Kontoauszug ersichtlich ist. Beim Dispositionskredit wird dem Kunden erlaubt, sein Konto – auch ohne Kontodeckung – um einen bestimmten Betrag ins Minus zu überziehen. Er kann also z. B. shoppen und dabei unbar bezahlen, ohne dass der Kaufpreis von seinem Kontoguthaben noch abgedeckt ist. Warum wird der Dispo so unbürokratisch eingeräumt? Warum wird er zum Beispiel wie folgt beworben?

„Unbürokratisch, kein vorgegebener Verwendungszweck, keine Bearbeitungsgebühr, immer zahlungsfähig, flexible Rückzahlung ohne feste Rate, Zinsen nur bei tatsächlicher Nutzung“ Online-Angebot der Sparkassen Finanzportal GmbH, abgerufen 01.03.2018

Der Dispo ist einer der teuersten Kredite, die von Banken vergeben werden, die Zinsen sind hoch. Die Banken verdienen also gut daran und vergeben ihn deshalb gerne und unbürokratisch. 219 Ein Dispositionskredit sollte nur im Notfall genutzt werden und dann auch so schnell wie möglich wieder zurückgezahlt werden, indem das überzogene Geld möglichst bald wieder auf das Konto eingezahlt wird.

Der Ratenkredit

Ein Ratenkredit muss – im Gegensatz zum Dispo – immer bei der Bank beantragt werden. Mit einem Ratenkredit kann man zum Beispiel Anschaffungen (Möbel, Auto usw.) finanzieren.

Der Ratenkredit weist einen niedrigeren Zinssatz als ein Dispo auf.

Die Vergabe eines Ratenkredits wird von der Bank in der Regel von Sicherheiten abhängig gemacht, die der Kunde oder die Kundin zu bieten hat. Dazu wird zunächst die wirtschaftliche Lage des Kunden oder der Kundin geprüft, zum Beispiel ob er oder sie einen Arbeitsplatz hat und wieviel Lohn er oder sie bekommt.

Im Vertrag wird dann unter anderem die Kreditsumme, die Laufzeit des Kredits, die Höhe der monatlich zu zahlenden Raten, der Zinssatz und der „effektive Jahreszins“ geregelt. In den „effektiven Jahreszins“ sind alle weiteren Kreditkosten eingerechnet, so dass nur aus ihm die tatsächliche Zinsbelastung erkennbar ist und nur mit ihm das Kreditangebot richtig mit anderen Angeboten verglichen werden kann.

Man sollte vor der Unterschrift gut überlegen, ob man die voraussichtlichen Raten wirklich längerfristig bezahlen kann. Als Übung kann man z. B. die voraussichtliche Monatsrate mindestens 3 Monate lang auf ein Sparbuch einzahlen.

Im Kreditvertrag werden auch zusätzliche Sicherheiten für die Bank vereinbart. Beim Verbraucher-Ratenkredit ist das meist eine Lohn- und Gehaltsabtretung, mit der die Bank bei Rückzahlungsstörungen beim Arbeitgeber direkt den pfändbaren Lohnanteil herausverlangen kann. Bei Krediten zur Finanzierung eines Auto-Kaufs wird der PKW meist als Absicherung für den Kredit an die Bank „sicherungsübereignet“. Das heißt, dass der KFZ-Brief bei der Bank liegt und diese solange Eigentümerin ist, bis die letzte Rate bezahlt ist. Ein „Eigentumsvorbehalt“ zugunsten der finanzierenden Bank wird auch regelmäßig vereinbart, wenn zum Beispiel Möbel oder Elektrogeräte auf Raten gekauft werden und das Fachgeschäft dabei einen Kredit zur Finanzierung des Kaufs vermittelt. Eigentum an der Ware entsteht für die Kundin dann erst, wenn auch die letzte Rate abgetragen ist. Solche „Finanzkäufe“ gibt es zum Beispiel bei Ikea, Media-Markt oder Saturn.

- Behalte immer Deine Einkommenssituation im Blick und prüfe immer wieder, ob deine Ausgaben noch im Rahmen deines Einkommens liegen. Wenn nicht: Finanzplan machen, Haushaltsbuch über einen Zeitraum von mindestens 6 Monaten führen, Sparmöglichkeiten prüfen, Konsum besser kontrollieren.

- Es sollte immer eine „eiserne Reserve“ in Höhe von bis zu zwei Monatseinkommen z. B. auf einem Sparbuch verfügbar sein, um Notfälle meistern zu können.

- Den Dispo vermeiden bzw. auf Notfälle beschränken und schnellstmöglich wieder ausgleichen.

- Beim Ratenkredit die passende Laufzeit wählen: Ein Ratenkredit sollte zurückgezahlt sein, bevor die Lebensdauer des finanzierten Produkts abgelaufen ist. Ein Beispiel: Die Laufzeit des Kredits sollte nicht länger als die Lebensdauer der finanzierten Möbel sein.

- Vor Aufnahme eines Ratenkredits die Konditionen verschiedener Banken prüfen, sich gut informieren und sich mit der Entscheidung genügend Zeit lassen, dabei auch Alternativen prüfen (z. B. Ansparen oder preiswerteres Konsumgut wählen, Anschaffung auf einen späteren Zeitpunkt verschieben)

Klassengespräch 1: Reden über Geld?!

Dieses Spiel dient zum Einstieg in die Thematik „Finanzen, Geld und Kredite“. Dazu die folgenden 35 Satzanfänge in einzelne „Schnipsel“ schneiden und den Schülerinnen und Schülern austeilen, so dass jeder und jede eine begonnene Aussage bekommt. Einen Sitzkreis bilden und reihum jeden Schüler und jede Schülerin mit der Ergänzung „seiner“ oder „ihrer“ Aussage zu Wort kommen lassen. Wichtig ist, dass die Schülerinnen und Schüler sich auf die gegebene Situation einlassen und zunächst versuchen sich vorzustellen, dass die jeweilige Situation für sie eintreten würde. Sie sollen aber ihre wirkliche Meinung frei benennen und begründen. Es können auch mehrere Runden gespielt werden, indem die Zettel unter den Schülerinnen und Schülern mehrfach getauscht werden. Alternativ: Bearbeitung in Kleingruppen.

- Ich würde mir nie einen Kredit nehmen, weil …

- Wenn ich meine erste Wohnung einrichte, nehme ich mir einen Kredit, weil …

- Es sind viele Menschen überschuldet, weil …

- Ich möchte mir meine Wünsche sofort erfüllen, weil …

- Mit Finanzen kenne ich mich nicht so gut aus, weil …

- Meinem Freund würde ich nie Geld leihen, weil …

- Meinem Freund Geld zu leihen, ist für mich kein Problem, weil …

- Mein Taschengeld ist immer ganz schnell alle, weil …

- Mein Taschengeld spare ich gerne, weil …

- Ich spare auf etwas und zwar auf …

- Sparen ist uncool, weil …

- Wenn ich Geld in der Hand habe, dann …

- Ich habe schon mal Geld verliehen, weil …

- Ich habe ein eigenes Konto, weil …

- Ich brauche noch kein eigenes Konto, weil …

- Mein größter Wunsch ist …

- Ich möchte mir gerne … bald kaufen, weil …

- Mein Aussehen und meine Kleidung sind mir wichtig, weil …

- Mein Aussehen und meine Kleidung sind mir nicht so wichtig, weil …

- Mit Finanzen kenne ich mich sehr gut aus, weil …

- Ich war schon mal in einer Bank und dort fand ich es …, weil …

- Mit meinen Eltern rede ich über Geld, weil …

- Mit meinen Eltern rede ich nie über Geld, weil …

- Ich weiß, wie hoch die Miete unserer Wohnung ist, weil …

- Schulden machen Stress, weil …

- Es ist leicht, in Schulden zu geraten, weil …

- In Schulden geraten: Das passiert mir nicht, weil …

- Das Thema Geld und Finanzen interessiert mich, weil …

- Das Thema Geld und Finanzen finde ich für mich langweilig, weil …

- Nach der Schule möchte ich viel Geld verdienen, weil …

- Eine gute Ausbildung/ein Studium ist mir wichtig, weil …

- Wenn ich eine Erbschaft mache, dann …

- Ich will mir sobald wie möglich ein Auto kaufen, weil …

- Ein Auto brauche ich nicht, weil Wenn ich kein Geld mehr habe, dann …

Arbeitsblatt 1: Kreditbeispiel „Leihst Du noch oder sparst Du schon?“

Florentine ist gerade 18 Jahre alt geworden. Sie lebt noch bei den Eltern und geht zur Schule, das letzte Schuljahr hat gerade begonnen. Ab Sommer nächsten Jahres möchte sie ausziehen und studieren.

- In den Ferien arbeitet sie im Supermarkt und verdient eigenes Geld, über das Jahr kommen so ca. 1.000 € zusammen.

- Am Wochenende trägt sie Zeitungen aus, das macht nochmal 150 € monatlich.

- Zu Weihnachten und zum Geburtstag schenken die Großeltern ihr jeweils 100 €.

- Den Führerschein hat Florentine schon gemacht und dafür ihr bisher verdientes bzw. angespartes Geld vollständig ausgegeben.

- Jetzt möchte sie sich einen Elektro-Motorroller kaufen, der Preis für das von ihr ausgesuchte Modell beträgt 1.800 €.

- Florentine überlegt, wie sie das bezahlen soll.

Es gibt drei verschiedene Möglichkeiten, durch die Florentine ihren Motoroller finanzieren kann: Geld sparen, Dispo-Kredit und Ratenkredit. Lies den Einführungstext und fülle die jeweiligen Lücken aus. Begründe anhand der jeweiligen Vor- und Nachteile deinen persönlichen Vorschlag für Florentine. Informiere dich wenn notwendig auch noch im Internet über die Begriffe Dispo-Kredit und Ratenkredit.

Sie könnte das Geld ansparen. Dann hätte sie das Geld nach _____________ Monaten zusammen.

Diese Methode hat den Vorteil, dass __________________________________________________________________

___________________________________________________________________________________________.

Der Nachteil wäre, dass___________________________________________________________________________.

Die Bank würde ihr auch einen Dispo-Kredit einräumen über die benötigten 1.800 €. Damit könnte sie den Motorroller gleich bezahlen, den Dispo muss sie noch nicht zurückzahlen. Wenn der Dispo-Kredit ein Jahr lang unbezahlt auf ihrem Konto steht und 10,5 % Zinsen pro Jahr kostet, würde sie der Bank noch _________________€ schulden und hätte __________________ € Zinsen bezahlt .

Der Vorteil bei dieser Variante wäre, dass ______________________________________________________________

___________________________________________________________________________________________.

Der Nachteil ist, dass ____________________________________________________________________________.

Sie könnte auch einen Ratenkredit aufnehmen. Auch damit wäre die Bank einverstanden. Der Kredit würde einen effektiven Jahreszins von 5 % pro Jahr haben. Florentine würde monatliche Raten von 100 € bezahlen.

Nach ca. ________________ Monaten wäre der Kredit zurückgezahlt.

Die Vorteile wären _____________________________________________________________________________.

Die Nachteile sind _____________________________________________________________________________.

Was würdest Du Florentine raten? Begründe Deinen Vorschlag.

___________________________________________________________________________________________

___________________________________________________________________________________________

___________________________________________________________________________________________ ___________________________________________________________________________________________

Arbeitsblatt 2: Lückentext zum Thema Kreditarten

Lies den Einführungstext und fülle den Lückentext mit folgenden Wörtern aus:

herunter zu kommen / Lohn- und Gehaltsabtretung / höhere / effektiven Jahreszins / Notfällen / Zinsen / Eigentumsvorbehalt / Kontoguthaben / Ratenkredit

Für Kredite muss man immer __________________ an die Bank bezahlen. Dabei hat ein Dispositionskredit („Dispo“) ______________________Zinsen als ein Ratenkredit. Bei einem ______________________ muss ich feste monatliche Raten an die Bank zurückzahlen. Das hilft mir, von den Schulden diszipliniert wieder _______________________. Wegen der hohen Zinsen sollte man einen Dispo nur in ____________________ in Anspruch nehmen und dann möglichst schnell wieder zurückzahlen.

Wenn ich mit EC- oder Kreditkarte shoppen gehe, sollte ich immer im Auge behalten, ob auf meinem Girokonto überhaupt noch genug ____________________ zur Verfügung steht. Um verschiedene Kreditangebote für Ratenkredite miteinander zu vergleichen, kann man sich am besten am __________________________________ orientieren.

Bei einem Ratenkredit verlangt die Bank immer Sicherheiten. Neben einem regelmäßigen Einkommen, das der Kunde haben muss, verlangt die Bank oft eine ___________________________. Damit kann sie sich absichern für den Fall, dass Zahlungsstörungen auftreten. Wenn ich ein bestimmtes Produkt – zum Beispiel einen Computer – im Geschäft finanzieren lasse, wird im Kreditvertrag meistens ein ___________________________ auf das Produkt vereinbart. Das bedeutet, dass das Produkt solange im Eigentum der finanzierenden Bank steht, bis die letzte Rate zurückgezahlt worden ist.

Beantworte folgende Zusatzfragen auf einem Extrablatt, recherchiere dazu ggf. im Internet:

- Warum nehmen Verbraucher und Verbraucherinnen überhaupt Kredite auf?

- Was ist ein Dispositionskredit? Was charakterisiert den „Dispo“ und wie bekommt der Bankkunde oder die Bankkundin ihn?

- Was charakterisiert einen Ratenkredit? Was wird im Ratenkreditvertrag geregelt? Was bedeutet der Begriff „effektiver Jahreszins“, warum ermöglicht dieser den Blick auf die tatsächlichen Kreditkosten und die Vergleichbarkeit mit Ratenkreditangeboten anderer Banken

- Recherchiere die aktuellen Zinssätze für einen Dispositions- und einen Ratenkreditvertrag.

- Welche Regeln sollte ein Verbraucher bei der Aufnahme von Krediten beachten?

Aufgabensammlung zum Thema Kredite und Finanzierungen / Arbeit mit Praxismaterial:

Lies den Einführungstext, und bearbeite folgende Aufgaben auf einem Extrablatt. Bei Bedarf recherchiere auch noch im Internet:

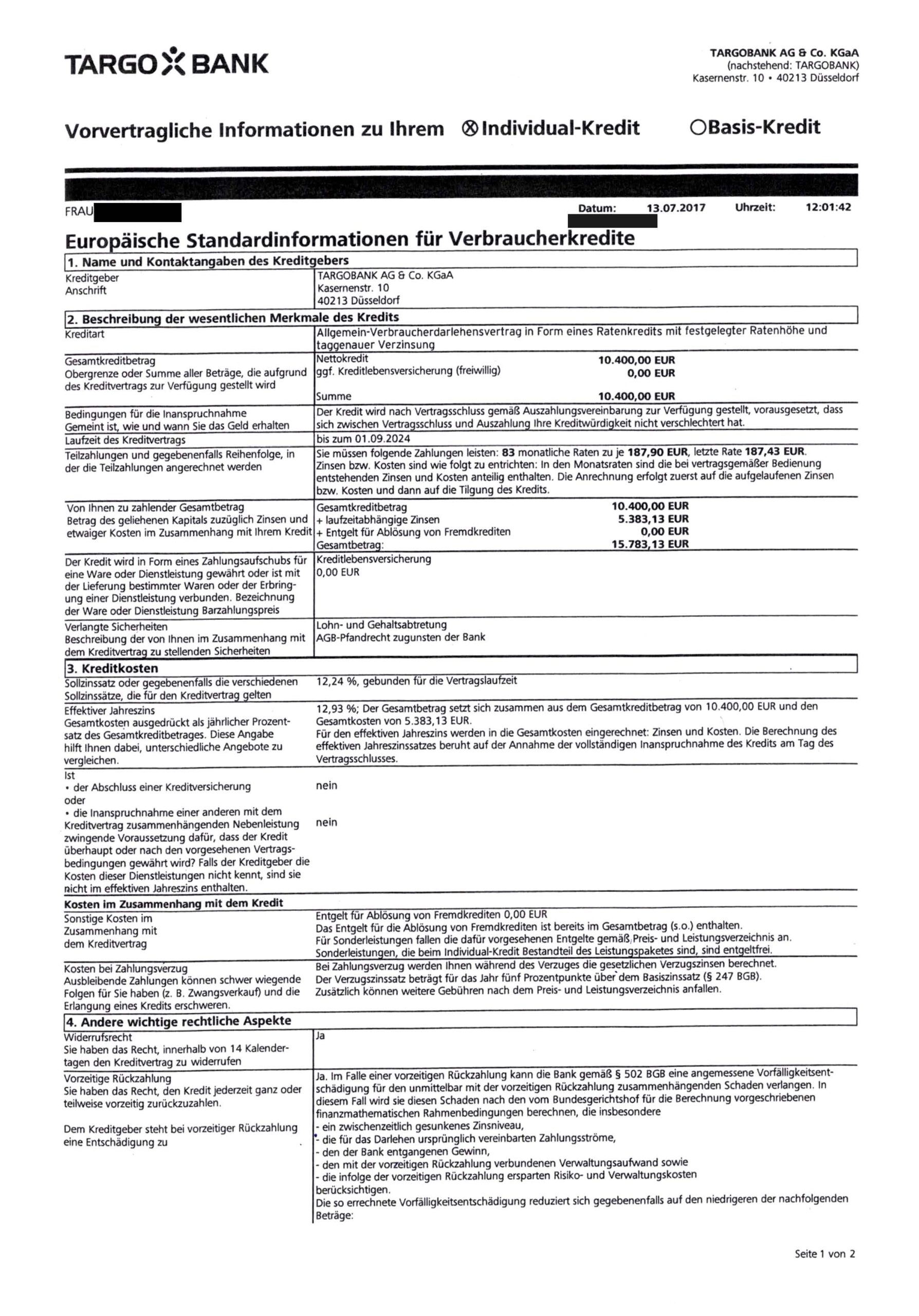

- Lies die „Vorvertraglichen Informationen zu Ihrem Individual-Kredit“ der Targo-Bank Beantworte folgende Fragen:

- Welchen Kreditbetrag erhält die Kundin von der Bank ausbezahlt?

- Welchen Betrag muss die Kundin zurückzahlen?

- Warum muss eine höhere Summe zurückgezahlt werden als ausgezahlt wurde?

- Wie hoch ist der vereinbarte Zinssatz?

- Was bedeutet der Begriff „effektiver Zinssatz“, warum ist dies ein wichtiger Begriff und wie hoch ist er in den Kreditverträgen?

- Welchen Betrag müssen die Kunden monatlich an die Bank zahlen? Wie viele Monate müssen sie zahlen?

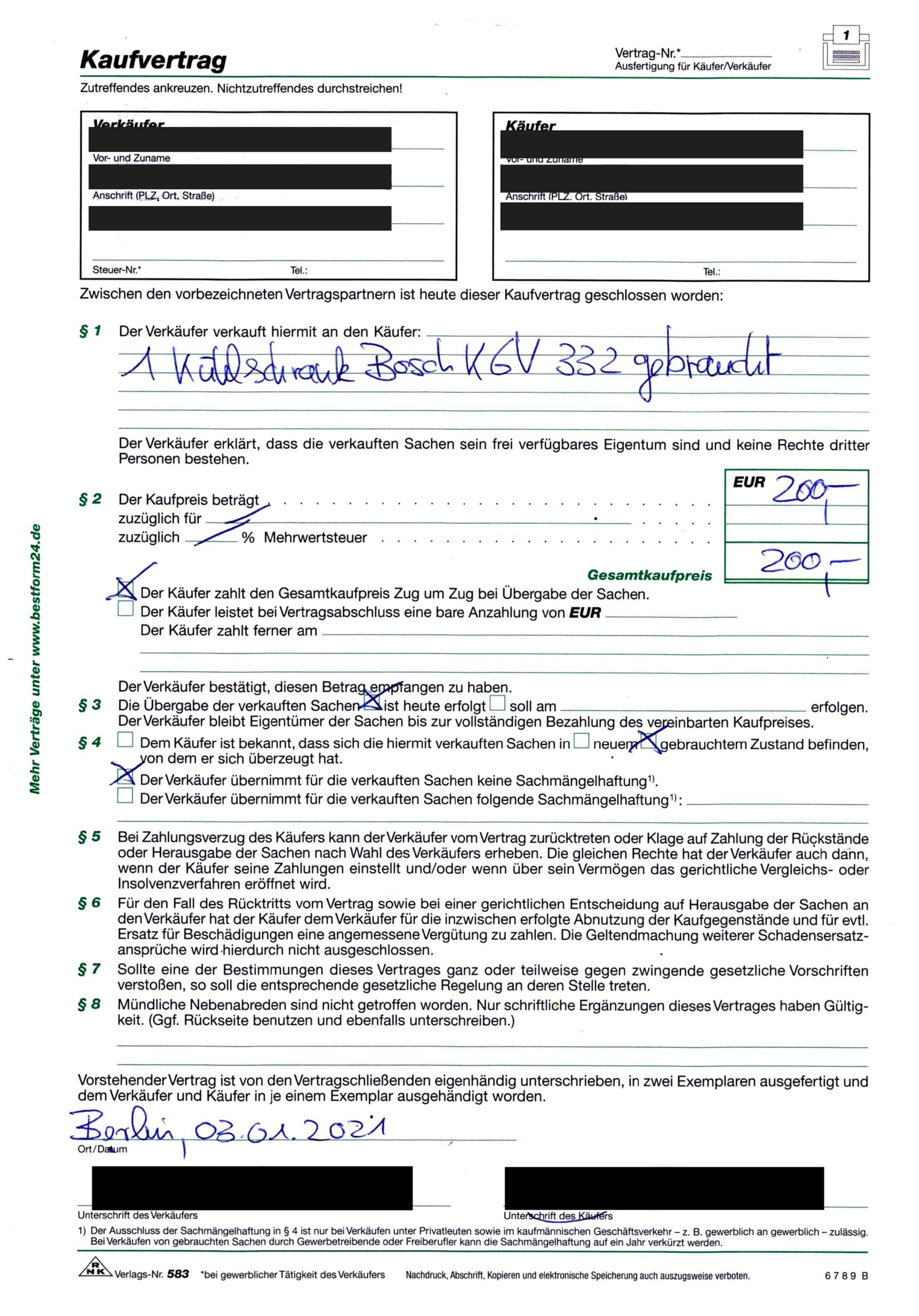

- Überlege: Für welchen Zweck könnten die Kredite aufgenommen worden sein?

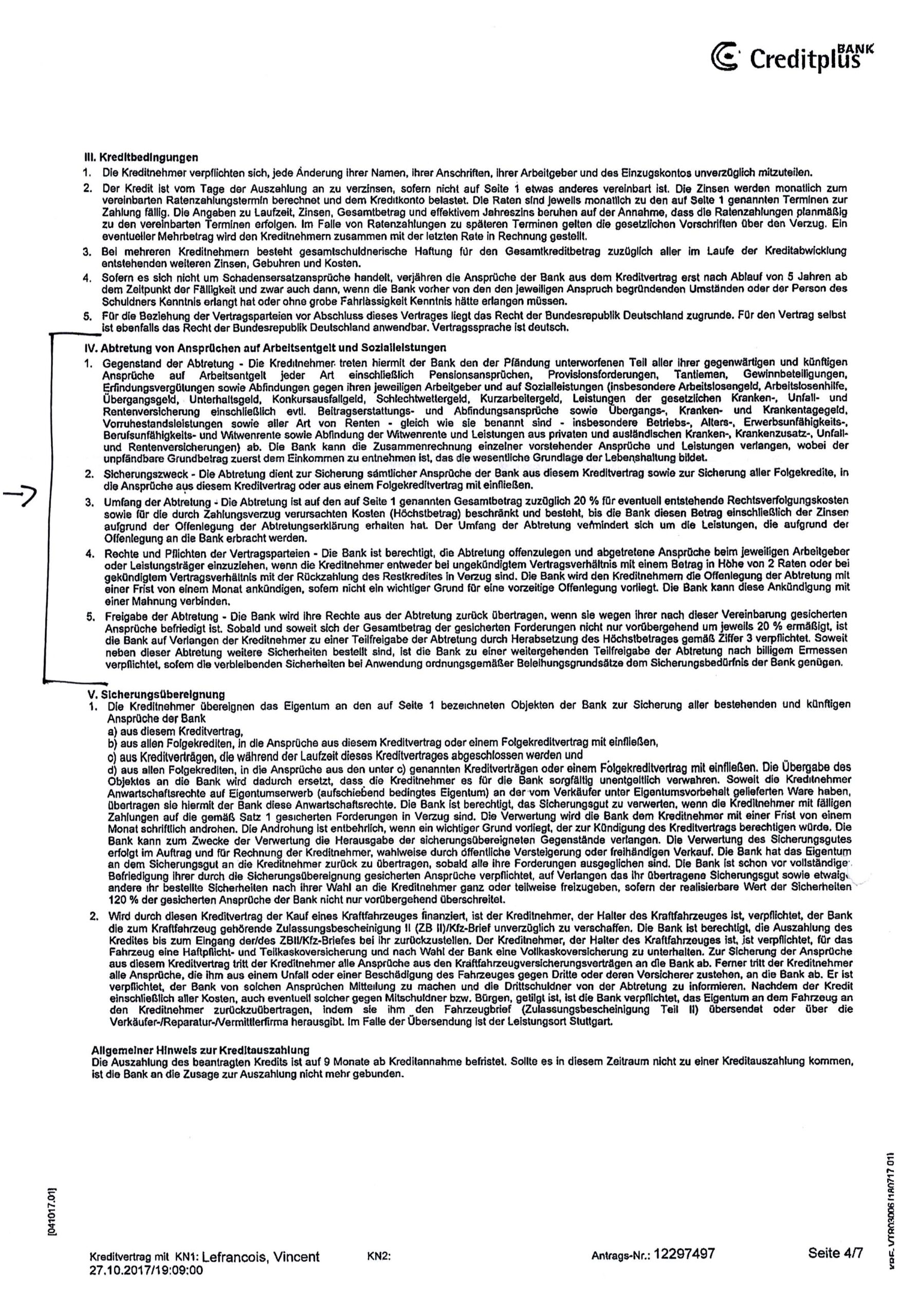

- Lies das Dokument von Creditplus zu „Abtretung von Ansprüchen auf Arbeitsentgelt und Sozialleistungen“. Dieses war Teil eines Kreditvertrags.

- Warum hat die Bank diese Abtretungserklärung verlangt? Welchem Zweck dient sie?

- Was kann die Bank auf Grund der unterschriebenen Abtretungserklärung tun, wenn die Kundin ihre Raten nicht mehr zahlen kann und die Bank deswegen den Vertrag gekündigt hat?